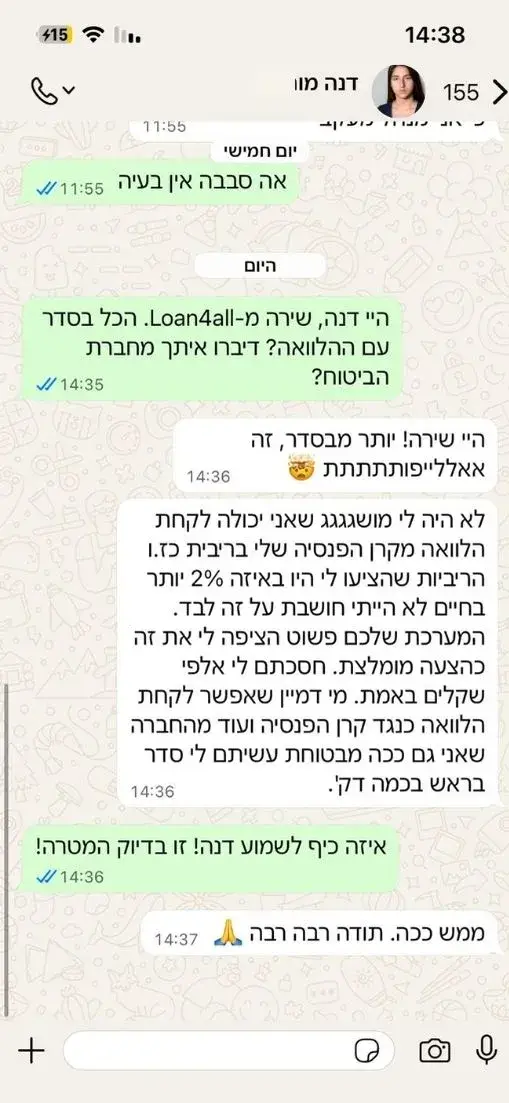

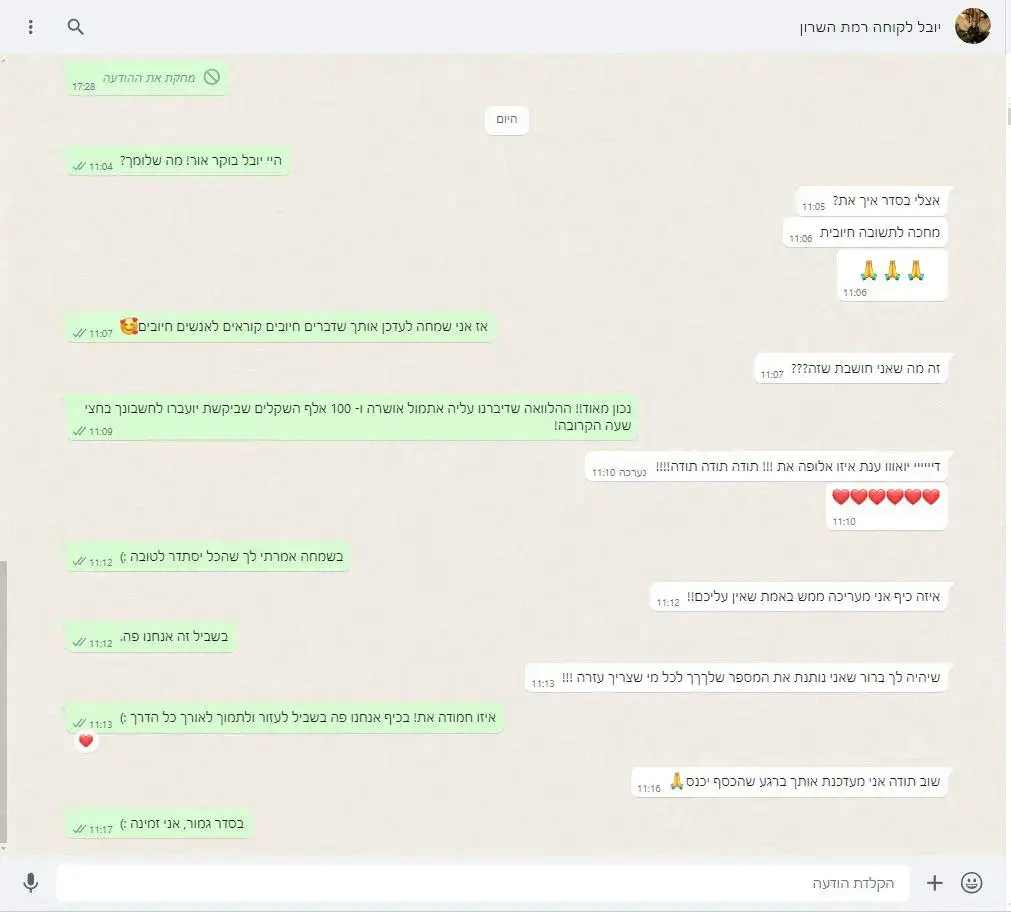

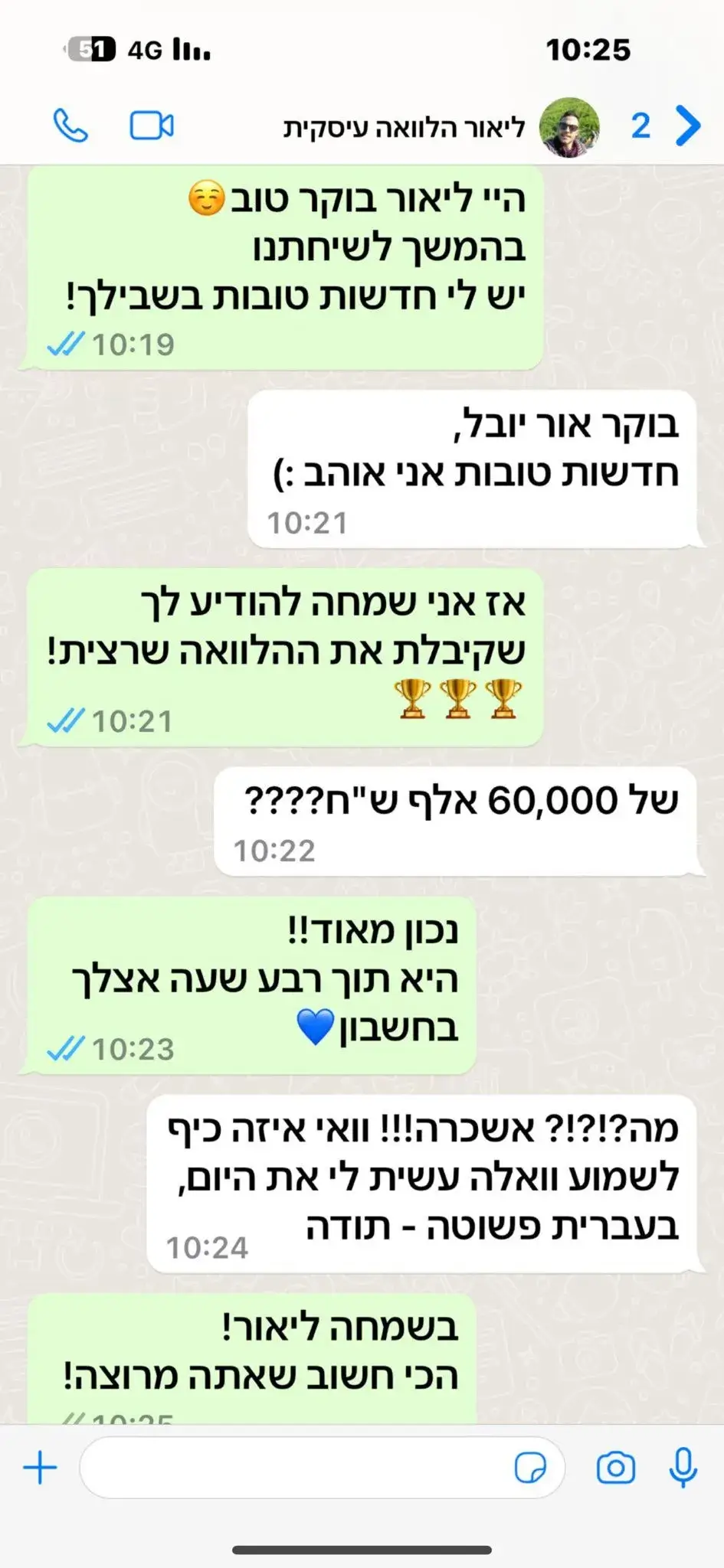

רוב הגופים המנהלים את קרן ההשתלמות מאפשרים קבלת הלוואה כנגד קרן ההשתלמות לכן כל חוסך זכאי להלוואה גם אם החיסכון בקרן ההשתלמות נזילה או לא נזילה.

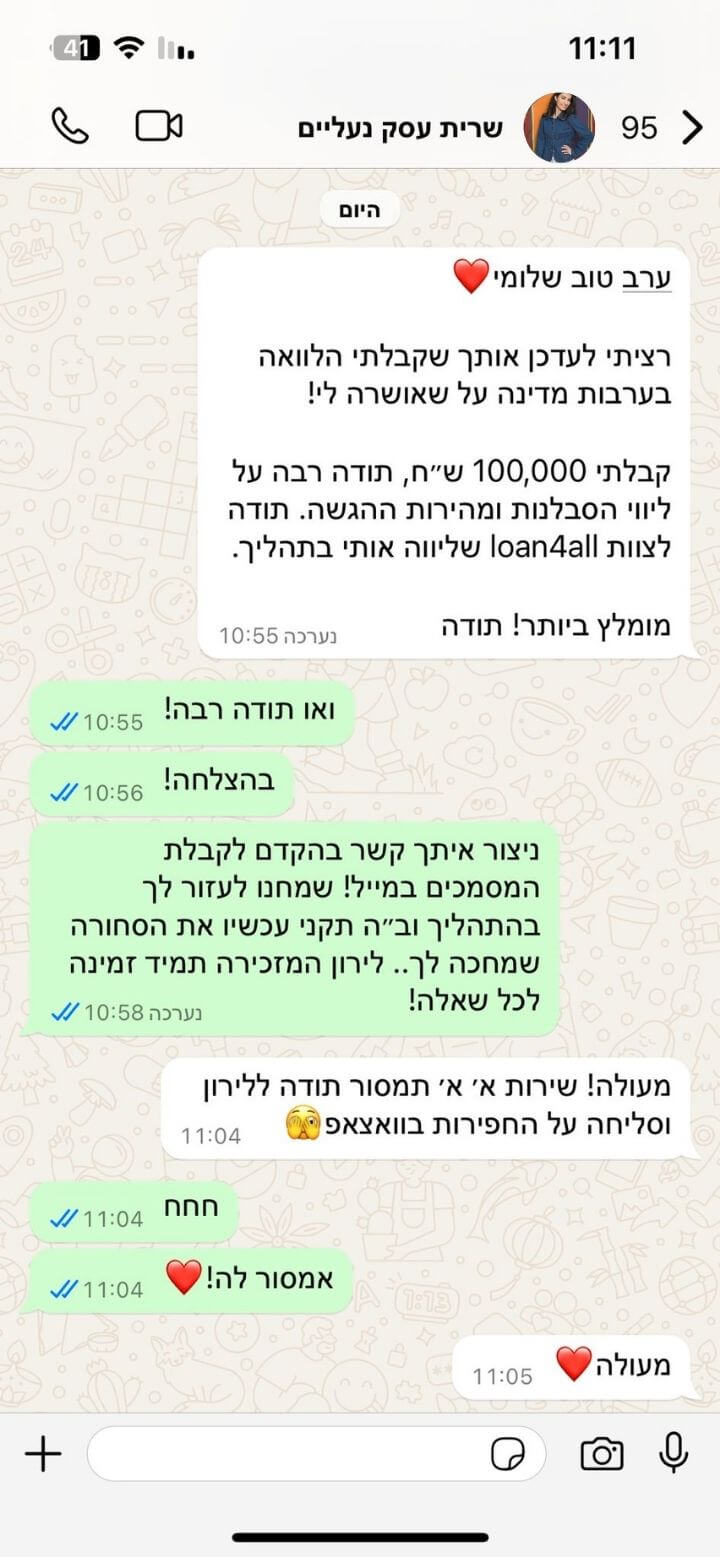

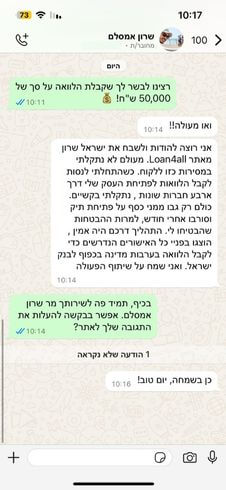

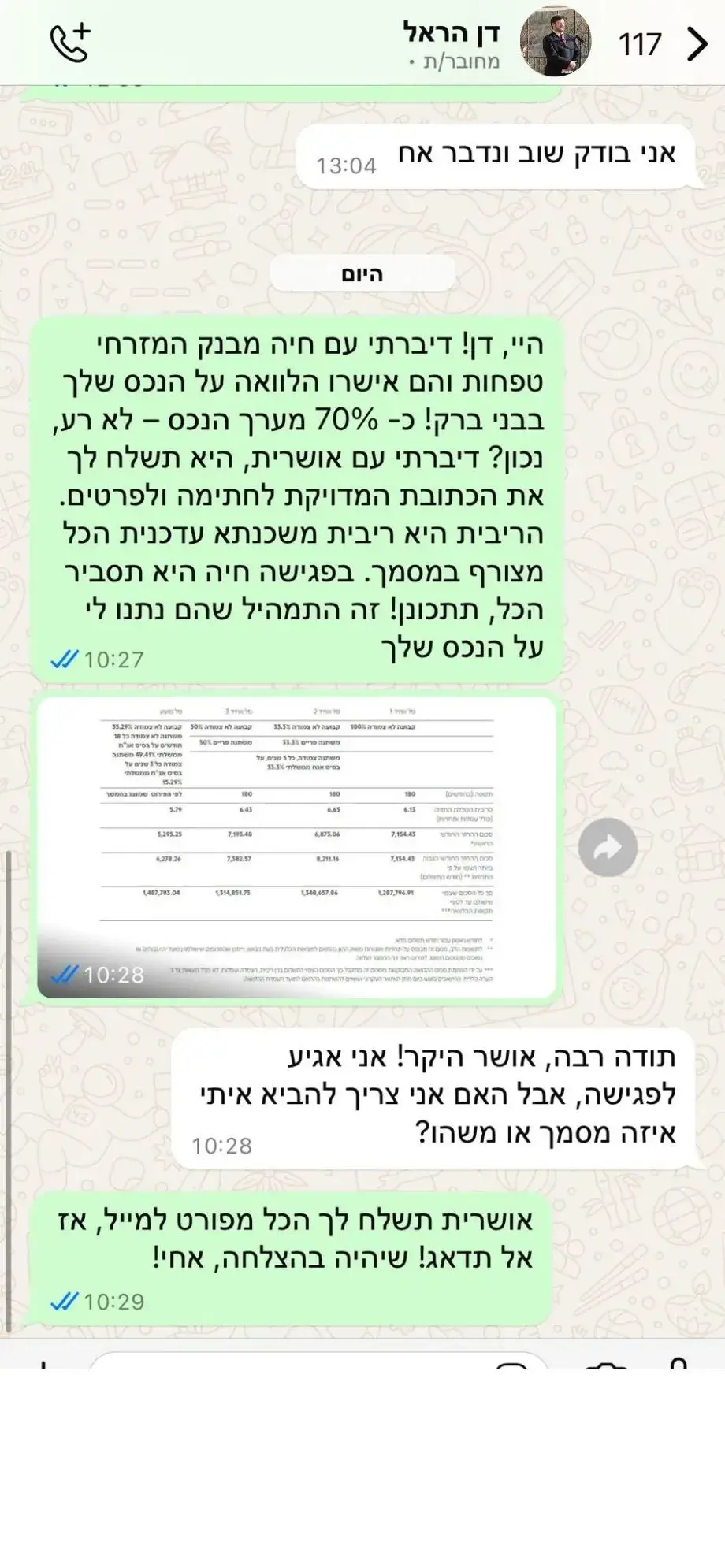

סכום ההלוואה כנגד קרן השתלמות לא נזילה הוא עד גובה של 50% מהחיסכון שנצבר לעומת זאת ניתן לקבל סכום הלוואה עד לגובה 80% מהחיסכון שנצבר בקרן השתלמות נזילה. התנאים הטובים להלוואה מקרן ההשתלמות נובעים מהעובדה שהסיכון שיש לגוף הפיננסי שנותן את ההלוואה הוא מאוד נמוך מכיוון שיש לו בטוחה על הכסף שזה בעצם החיסכון עצמו בקרן ההשתלמות.

התקופה ההחזר המרבית להלוואה היא עד 84 תשלומים (7 שנים). ברוב הקרנות הריבית היא צמודה למדד ולעיתים גם מפחיתים מהריבית בין 0.5%-1%. דרכנו ניתן לבדוק זכאות!

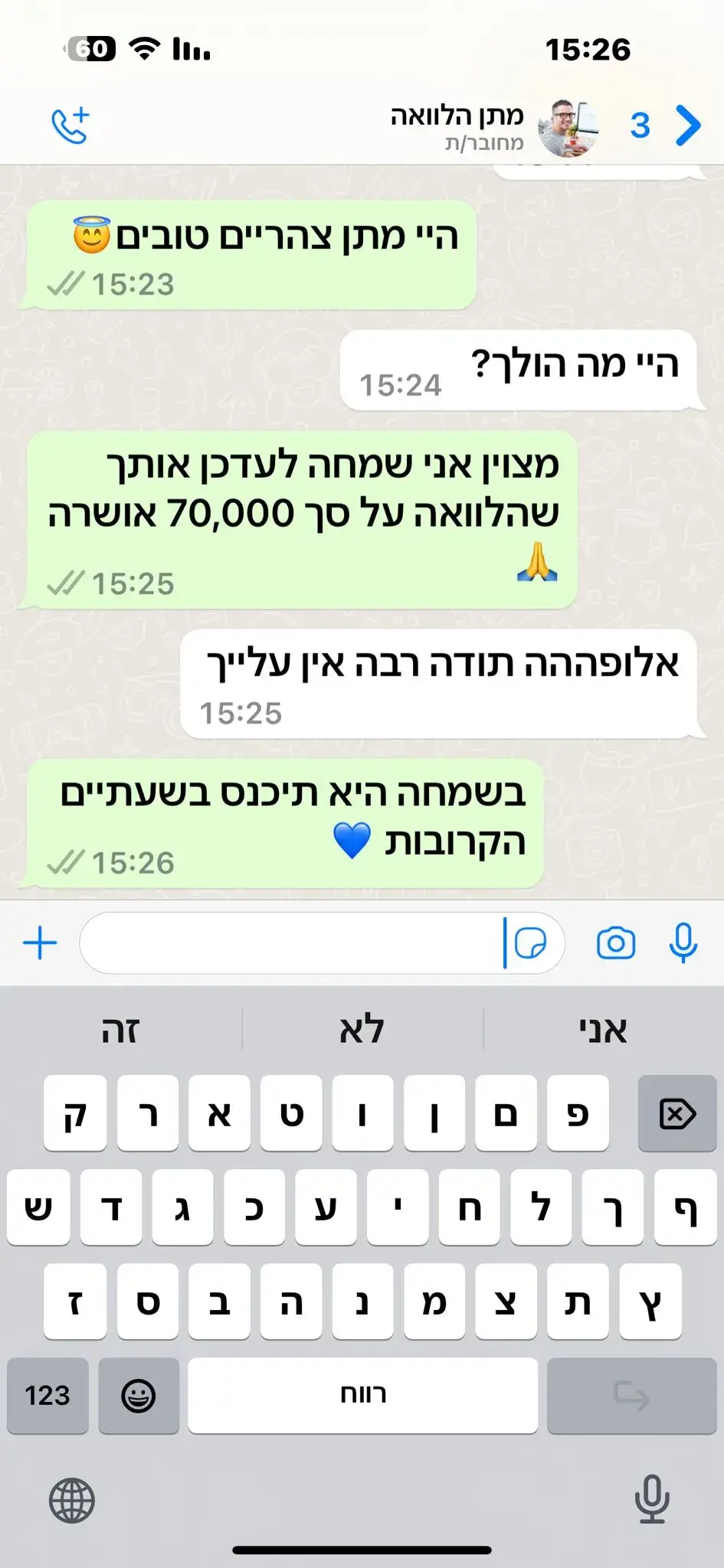

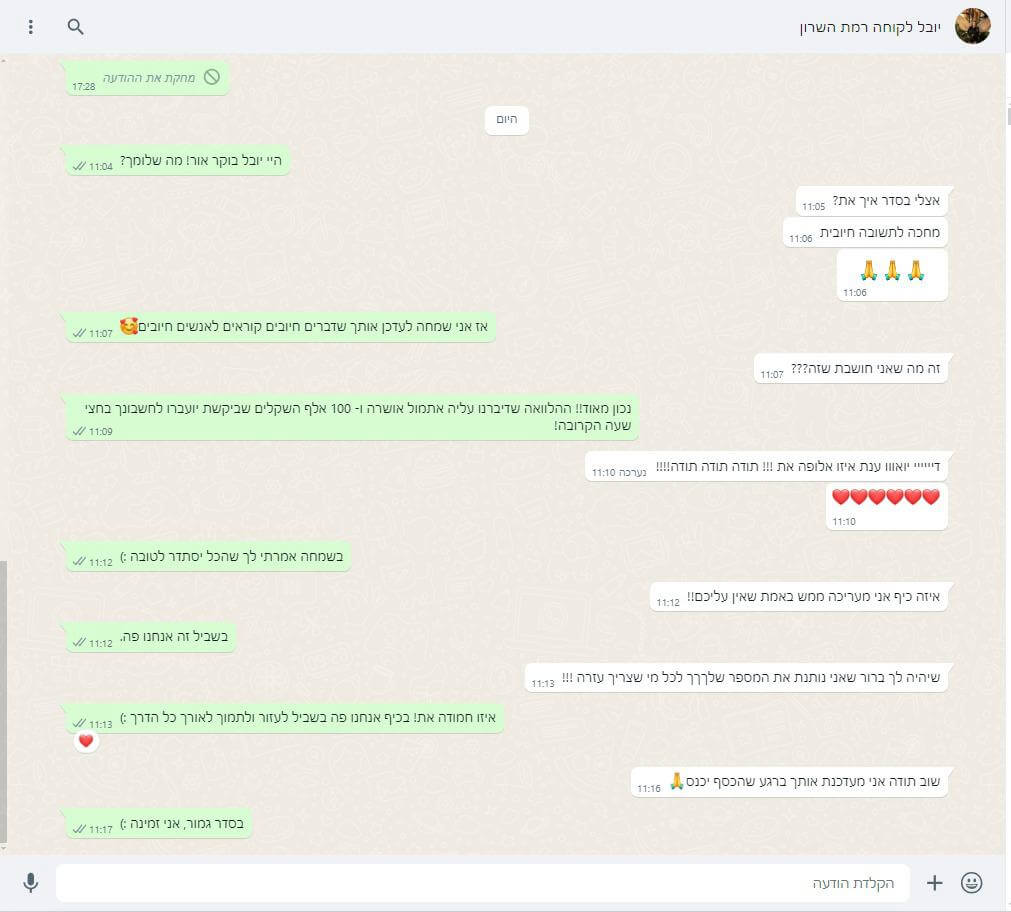

בדקו זכאות להלוואה מקרן השתלמות

היי שמי שרון, אבדוק עבורך זכאות להלוואה

כנגד קרן השתלמות. בסוף השאלון אחשוף את מידת זכאותך להלוואה. בואו נתחיל,

מהו שימך??

אני מאשר שקראתי את תנאי השימוש והפרטיות ואני מסכים להם, וכי פרטיי ישמש לקבלת פניות, הצעות שיווקיות מאיתנו או מצדדים שלישיים, לרבות בנוגע לתוכניות ביטוח או מוצרים פנסיוניים

אני מאשר שקראתי ומסכים לתנאי השימוש והפרטיות ,וכי הפרטים שמסרתי ישמשו לקבלת פניות,

הצעות שיווקיות מאיתנו או מצדדים שלישיים.